Heurs et Malheurs de la Croissance Externe

Quand acquisition ne rime pas toujours avec création (de valeur)

GPMIP Benelux Associate Partner, Fabrice Lobet and Partner, Christophe Van Gampelaere

C’est une ritournelle bien connue maintenant : à peine un deal sur trois crée de la valeur. Dans la plupart des cas, la promesse des business plans et autres synergies n’est pas tenue. L’explication tiendrait du « strategic fit ». En clair, ça ne peut marcher que si on vise bien la cible, dès le départ.

Nous avons voulu explorer, au travers d’une étude à grande échelle, les ressorts de la création de valeur.

La réussite – ou l’échec – des opérations de fusions et acquisitions a fait couler beaucoup d’encre au cours de ces deux dernières décennies. Avec chaque année des milliards d’Euros à la clé, une bonne compréhension des facteurs qui peuvent mener une acquisition au désastre ou à la réussite s’avère plus que jamais cruciale.

Dans un contexte de marché liquide et de taux d’intérêt bas, le nombre de transactions atteint de nouveaux sommets. Même parmi les PME, la croissance externe gagne en popularité. Faire un deal est plus facile qu’avant. Les marchés sont plus transparents, l’information plus facile d’accès et les intermédiaires plus professionnels. Bref, tout concourt aujourd’hui à un fonctionnement mieux huilé et moins risqué de ce marché. Mais les faits sont têtus. Statistiques et études récentes rendent invariablement la même conclusion:

« la majorité des transactions M&A échoue »

(et ce, dans 60 à 80% des cas, selon les publications).

Soyons clairs. Echouer ne veux pas nécessairement dire « capoter » mais plutôt que les parties y laissent des plumes. Affirmons donc plutôt que :

« la majorité des transactions échouent à créer de la valeur ».

Autrement dit, un plus un ne font pas deux mais moins … alors qu’un trois est souvent promis. En fait, cette affirmation en est arrivée à devenir un paradigme, en plus d’un paradoxe.

Il est intéressant de constater que quasiment toutes les études traitant du sujet se fondent sur une variable centrale : l’évolution de la capitalisation boursière des entreprises impliquées dans le deal. Par conséquent ne sont concernées que les entreprises cotées en bourse … ce qui ne manque pas d’engendrer certains biais.

Mais qu’en est-il vraiment ? Les fusions et acquisitions sont-elles systématiquement destructrices de valeur ? Si oui, comment et pourquoi ? Les acquéreurs sont-ils suffisamment préparés ? En font-ils assez dans les semaines et les mois qui suivent la clôture de la transaction ? Y-a-t-il des facteurs de risque ignorés ? Si oui, lesquels ?

Les auteurs traiteront, dans une série de notes, de ces questions, mêlant études quantitatives et expérience de terrain en stratégie M&A et en intégration. Mais tout d’abord, voyons ce qu’il en est réellement de la destruction de valeur.

Première partie :

Les opérations de fusions-acquisitions sont-elles systématiquement vouées à détruire de valeur ?

Le cas des acquéreurs côtés en bourse, à l’échelle mondiale.

La présente analyse, première d’une série, a pour objectif de tester et d’actualiser le paradigme posé par la littérature. Pour ce faire, nous avons étudié 11.000 transactions clôturées entre début 2010 et fin 2017. Toutes impliquent un acquéreur coté en bourse. Afin de gommer certains biais quant à la valorisation de l’acquéreur, nous avons exclu de la population les « serial acquirers ».

Note méthodologique : Mesurer la création de valeur (espérée ou perçue)

Notre étude utilise un indicateur central : l’indice de création de valeur ou Value Recognition Index (VRI). Ce dernier rend compte de l’évolution de la capitalisation boursière de l’acquéreur (MC) par rapport au prix payé pour l’entreprise-cible (TP).

VRI (%) = [MC2/(MC1+TP)-1]*100

Où MC1 = Capitalisation boursière de l’acquéreur le jour précédant la rumeur ou l’annonce

TP = prix total payé pour la cible (en termes de valeur des fonds propres)

MC2 = Capitalisation boursière de l’acquéreur une semaine après la clôture du deal

Toutes choses étant égales par ailleurs, un VRI plus grand que 0 signale que la valeur de la transaction telle que reconnue par les investisseurs est supérieure au prix effectivement payé. Autrement dit, les investisseurs et actionnaires de l’acquéreur perçoivent la transaction comme étant créatrice de valeur. A l’inverse, un VRI négatif indique une attente de destruction de valeur à l’issue de la transaction.

Les données financières ainsi que celles relatives aux transactions sont collectées à partir d’Orbis, une plateforme d’information mondiale créée par Bureau van Dijk, et traitées par Global PMI Partners.

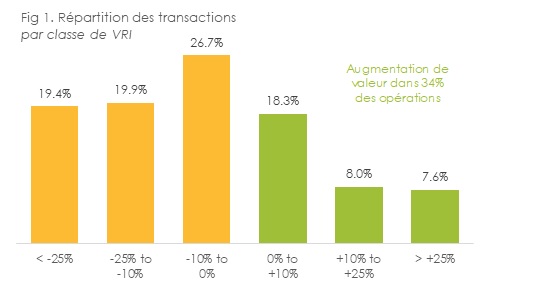

Des 7.059 transactions restantes, il ressort que la valeur de l’acquisition a été effectivement répercutée dans la capitalisation boursière de l’acquéreur (une VRI positive) dans un cas sur trois. Pire, pour 39% des deals, le deal a été sanctionné par l’investisseur à concurrence d’une décote supérieure à10%. (Fig. 1).

Source : Orbis (Bureau van Dijk), traitement et analyse de Global PMI Partners

Sans surprise, ces chiffres confirment les conclusions posées par la littérature. Cependant, derrière cette vérité se cachent diverses réalités qu’il nous revient d’explorer.

Une question de taille

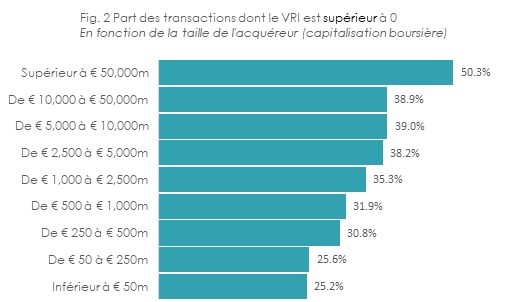

Il existe tout d’abord une corrélation entre le VRI et la taille de l’acquéreur. Le graphique de la Figure 2 indique que les actionnaires et investisseurs sont d’autant plus disposés à reconnaître le prix payé pour une entreprise-cible lorsque l’acquéreur est une grande entreprise. Ces dernières sont généralement perçues comme étant plus à même de réaliser, avec succès, des opérations de fusions acquisitions. Selon la théorie économique, la capacité de croître diminue avec la taille. Assez logiquement, de nombreuses grandes entreprises se rabattent vers la croissance externe, ce qui s’inscrit bien souvent dans une vision stratégique bien définie. Les grandes organisations sont également plus promptes à allouer les moyens nécessaires à la phase d’intégration et à la réalisation des synergies.

L’approche adoptée par les plus petites entreprises est quant à elle souvent plus réactive, opportuniste (sans vision préalablement définie) et moins structurée.

Les grandes organisations démontrent une plus grande capacité à créer de la valeur via leurs acquisitions.

Source : Orbis (Bureau van Dijk), traitement et analyse de Global PMI Partners

Quand la stratégie M&A s’avère payante

Lorsqu’en 2014, Jack Link’s fit acquisition des marques Bifi et Peperami, vendues par Unilever, l’opération s’inscrivait dans une réflexion stratégique pensée dans les moindres détails, à savoir, acquérir une tête de pont dans la zone EMEA pouvant offrir une grande complémentarité au business de Jack Link’s. Outre l’élément stratégique, l’acquisition fut également couronnée de succès grâce à la mise en œuvre des ressources externes et internes idoines, dédiées à l’exécution du programme d’intégration.

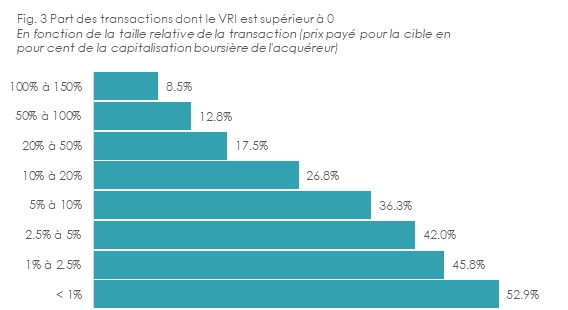

Une autre corrélation ressort de l’analyse : celle existant entre l’indice de reconnaissance de valeur (VRI) et la taille relative de la transaction (Fig. 3). Plus la cible est grosse par rapport à l’acheteur, moins l’investisseur en reconnaîtra la valeur au travers du prix de l’action. Une acquisition trop importante se révélera difficile à digérer et un éventuel échec s’avérera fatal dans bien des cas. Dans la pratique, nous voyons beaucoup de ces entreprises postposer la fusion ou du moins la mise en place des processus d’intégration en raison de la complexité ou du manque de ressources. Mais un tel immobilisme engendre des coûts que n’arriveront pas à compenser les synergies escomptées. A l’inverse, une relativement plus petite cible sera théoriquement plus aisée à absorber et un éventuel échec moins dommageable pour l’acquéreur.

Source : Orbis (Bureau van Dijk), traitement et analyse de Global PMI Partners

Quand l’acquéreur a les yeux plus grands que le ventre

La capacité à digérer plus ou moins facilement une acquisition dépend de facteurs très divers tels qu’une stratégie claire, des ressources adéquates, des incitations adaptées, une vigilance particulière pour la culture, ou encore les aptitudes et les talents en interne et le recours à une aide extérieure. Dans la pratique, nous avons vu des opérations échouer et de gros montants partir en fumée en raison d’une attention insuffisante portée à l’un de ces facteurs. Et plus la cible sera grande, plus il faudra y être attentif.

Un exemple en particulier nous est fourni par une grande maison d’édition française. Cette dernière a fait l’acquisition d’un concurrent de taille sensiblement identique. Afin de remporter une guerre des offres, l’acquéreur n’a pas hésité à surenchérir et a dû se tourner vers son banquier afin d’augmenter le levier financier. La banque a accepté, convaincue par le plan de synergies et d’économies qui lui a été soumis. L’éditeur a remporté l’enchère. Mais une fois le deal conclu, par manque de préparation, le management de l’acquéreur a dû se résoudre à retarder l’intégration des deux entités, sans donner toutefois d’horizon précis quant à l’exécution. Avec le retard pris, l’entreprise s’est vue dans l’incapacité d’honorer la dette d’acquisition. C’est in extremis qu’un investisseur providentiel est venu à la rescousse et a pu assurer la caution bancaire. Mais le prix en a été élevé : baisse de la valeur des actions, pertes de sommes importantes et dilution des actionnaires historiques.

Ici ou là-bas

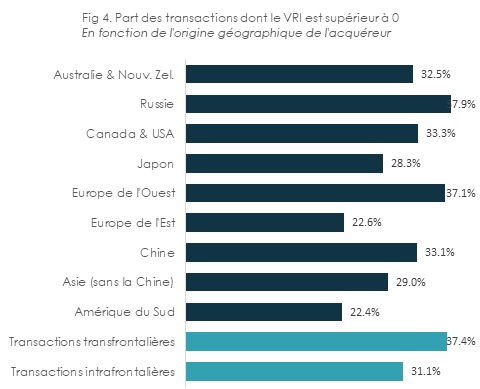

Les deals transfrontaliers sont minoritaires. Malgré la globalisation, la plupart des acquéreurs (70%) se concentrent sur le marché domestique. La proportion tombe toutefois à 52% lorsque la capitalisation boursière de l’acquéreur dépasse les € 10 milliards. C’est arithmétique : à mesure que l’organisation grandit, le marché local devient trop étroit et l’attention se portera de plus en plus sur l’étranger. On pourra s’étonner cependant que, même pour les très grandes organisations, le pays d’origine reste un terrain de chasse privilégié. La proximité culturelle ou légale et les réseaux locaux continuent de jouer un rôle important. L’investisseur, quant à lui, semble être plus enclin à reconnaître la valeur d’une acquisition faite à l’étranger (Fig. 4). D’une part, ces transactions offrent de facto une diversification du risque. D’autre part, ce sont les plus grandes entreprises qui achètent hors des frontières nationales, celles-là même qui statistiquement, se montrent plus aptes à créer de la valeur suite une acquisition (Fig. 2).

Il ressort de l’analyse géographique que les deals réalisés par des entreprises localisées dans les pays occidentaux sont mieux appréciés qu’ailleurs par les investisseurs (VRI plus élevé), la Chine et la Russie faisant office d’exception. L’une des explications réside dans une plus longue expérience en matière de transactions M&A dans les économies occidentales et un niveau de professionnalisme plus élevé dans le chef des nombreux acteurs de ces marchés (banques, conseillers, avocats, etc).

Source : Orbis (Bureau van Dijk), traitement et analyse de Global PMI Partners

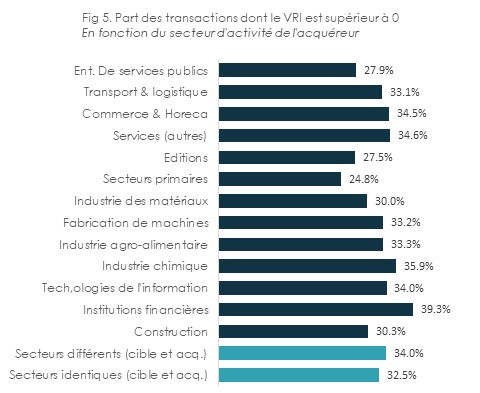

Vertical ou horizontal

Le « strategic fit » (correspondance stratégique entre acquéreur et cible) est un aspect régulièrement mis en avant par la littérature. Les chiffres démontrent toutefois que le fait qu’une transaction implique des contreparties exerçant une activité identique (ou non) affecte peu la création de valeur et le VRI (Fig. 5). Cet indicateur ne varie d’ailleurs que peu en fonction des secteurs d’activité. Deux d’entre eux font cependant exception : les institutions financières (avec un VRI élevé) et le secteur primaire (VRI plus faible).

Source : Orbis (Bureau van Dijk), traitement et analyse de Global PMI Partners

Une croissance externe qui peine à convaincre

En guise de conclusion, notre analyse démontre que, globalement, les projets de croissance externe ne remportent que peu d’adhésion auprès des investisseurs. Plusieurs facteurs entrent en ligne de compte, qu’ils soient de nature factuelle ou non.

La valeur d’une entreprise est le reflet d’une opinion collective et subjective indirectement exprimée par les investisseurs. En ce sens, le fait que la valeur d’une acquisition ne soit pas totalement répercutée sur le cours de l’action peut tenir d’un ensemble de facteurs subjectifs tels qu’une communication inadéquate, une information incomplète (ou inexistante), un manque de confiance dans le management ou tout simplement la non-adhésion aux projets proposés par ce dernier. Bref, un ensemble d’éléments venant affecter la perception de l’investisseur. De nombreux cas traités par notre cabinet confirment l’importance – voire la centralité – de ces éléments non quantifiables, autant sinon plus que les raisonnements chiffrés et rationnels. Mais ne nous trompons pas. La perception des investisseurs n’est pas tout à fait déconnectée de la réalité.

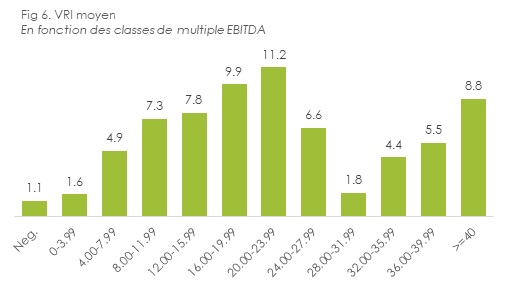

Il se peut que le prix payé pour une cible soit objectivement trop élevé par rapport aux standards du marché ou au vu des performances de la cible. Dans ce cas, existe-t-il une relation entre le VRI et le niveau de prix payé pour ladite acquisition, traduit par un multiple ? L’analyse de ces agrégats (Fig. 6) ne nous permet pas de tirer de conclusions allant dans un sens ou dans l’autre. C’est que plusieurs phénomènes se télescopent, rendant toute interprétation équivoque.

Source : Orbis (Bureau van Dijk), traitement et analyse de Global PMI Partners

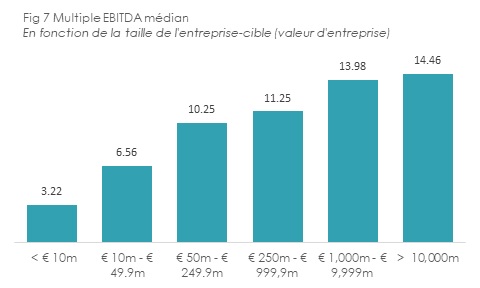

D’une part, des multiples d’acquisition élevés peuvent générer une reconnaissance du prix en conséquence par les investisseurs (un VRI plus élevé). La logique qui gouverne cette réalité veut que, statistiquement, les plus grandes entités fassent de plus gros deals. Et il existe de plus une relation linéaire et positive entre la taille de la cible et le multiple payé (Fig. 7). L’acquéreur est prêt à débourser un prix plus élevé pour de grandes sociétés, supposément mieux établies, au fonctionnement plus performant et donc, globalement moins risquées. Cela correspondrait à la prime de taille (size premium). Les acquéreurs de ce type de cibles sont la plupart du temps également de grandes organisations, plus aptes, comme nous l’avons vu, à gérer la création de valeur. Dans ce contexte, un prix élevé peut tout à fait être reconnu et répercuté par l’investisseur dans le cours de l’action.

Source : Orbis (Bureau van Dijk), traitement et analyse de Global PMI Partners

D’autre part, le fait de payer un prix relativement élevé peut se voir pénalisé par les investisseurs, dès lors que nous sortons du cadre décrit plus haut. Cela est certainement le cas pour une petite cible ou une cible dont la taille relative est trop importante par rapport à celle de l’acquéreur.

Selon la théorie financière, la valeur intrinsèque d’une cible est principalement déterminée par les performances futures qu’elle sera en mesure de générer, auxquelles s’ajoutent les bénéfices escomptés issus des synergies. Les articles suivants de notre série traiteront de la mesure dans laquelle la fusion de deux entités (ou l’absorption de l’une par l’autre) a permis d’améliorer significativement les performances.

La présente analyse, comme la plupart des travaux en la matière, se fonde sur l’évolution de la capitalisation des sociétés cotées en bourse. Cela induit un biais important. Nous notons que le mode opérationnel même de ces organisations peut produire des conflits d’agence important, affectant par là même la communication, la perception du marché et la valeur des actions. Nous avons voulu réduire ce biais et les analyses suivantes s’attacheront également aux sociétés non cotées, dans lesquelles les intérêts du management et de l’actionnariat sont potentiellement moins divergents.

La prochaine partie de notre étude traitera essentiellement d’entreprises non cotées en bourse, ayant par définition une structure actionnariale plus simple et étant par conséquent moins sujettes aux conflits d’agence.

Second article : Les transactions M&A donnent-elles lieu à l’amélioration des performances financières des entités concernées ? Le cas des acquisitions en Europe.