Succes en falen in M&A transacties, een empirische studie

GPMIP Benelux Associate Partner, Fabrice Lobet and Partner, Christophe Van Gampelaere

We horen keer op keer de mantra dat “twee derde van de fusies behaalt de beoogde doelen niet”. In een reeks opiniestukken proberen de auteurs, op basis van big data-analyse, deze hypothese te testen en het antwoord te zoeken op de vraag: “Wat is nodig voor succes in M&A?” Dit eerste artikel biedt een diepgaande realiteitscheck van hoe succesvol beursgenoteerde bedrijven zijn op het gebied van fusies en overnames; in het volgende artikel wordt dieper ingegaan op de feiten zoals die van toepassing zijn op niet-beursgenoteerde bedrijven; de serie gaat vervolgens verder met kwalitatieve inzichten en aanbevelingen om het risico op falen van de fusie en overname te verminderen.

Het debat over het succespercentage van fusies en overnames (M&A) heeft, de afgelopen decennia, zowel bij professionals als in de academische wereld veel inkt doen vloeien. Met de miljarden euro’s die elk jaar geïnvesteerd worden blijft het antwoord op de vraag waarom sommige deals slagen en andere falen belangrijker dan ooit.

De markt wordt vandaag gekenmerkt door grote liquiditeiten en lage rentetarieven en dit heeft geleid tot een nieuwe golf van fusies en overnames. Externe groeistrategieën blijven populair, zelfs bij kleine en middelgrote bedrijven. Markten zijn transparanter geworden en beleggers beter geïnformeerd. Als dusdanig zouden transacties eenvoudiger en de risico’s tijdens implementatie kleiner moeten zijn dan in het verleden

Niettemin tonen statistieken koppig dezelfde oude boodschap, namelijk:

“de meeste transacties mislukken”

(afhankelijk van de studies, tussen de 60 – 80%).

Om het woord “mislukken” in het juiste perspectief te plaatsen, de boodschap zou moeten zijn:

“de meeste M&A transacties slagen er niet in om de acquisitie kosten te recupereren en vernietigen daardoor waarde”.

Met andere woorden, één plus één is niet eens gelijk aan twee, terwijl drie beloofd werd. Het feit dat de meeste fusies en overnames gedoemd zijn om waarde te vernietigen, is vandaag een paradigma geworden. Studies die deze conclusie ondersteunen, hebben bijna allemaal uitsluitend betrekking op beursgenoteerde ondernemingen en gebruiken slechts één belangrijke indicator: de evolutie van de marktkapitalisatie voor en na de deal… wat op zich al enige vooroordelen kan impliceren.

Vernietigen M&A transacties echt waarde? Hoe en waarom? Zijn bedrijven voldoende voorbereid? Betalen ze de juiste prijs? Doen ze voldoende voor en tijdens de integratiefase? Wat zijn de verborgen risicofactoren?

De auteurs zullen deze vragen behandelen in een reeks van artikels waarbij big-data analyse wordt gecombineerd met on-the-ground expertise in M&A strategie en integratie. Doch, allereerst willen we het mechanisme van waarde vernietiging begrijpen en valideren.

Vernietigen de meeste fusies en overnames waarde voor de aandeelhouders?

Het geval van beursgenoteerde bedrijven (wereldwijd)

Eerst wilden we het algemeen aanvaarde marktkapitalisatieparadigma testen. We analyseerden hiertoe 11.000 transacties uit de periode 2010 en 2017 waarbij beursgenoteerde ondernemingen een meerderheidsparticipatie verwierven in een ander bedrijf. We elimineerden daarna uit deze steekproef alle bedrijven die meer dan één overname deden gezien zij een vertekend beeld zouden kunnen veroorzaken door mogelijke interferentie tussen de opeenvolgende deals.

Notitie: Verwachte of gepercipieerde waard creatie opmeten

De studie heeft voornamelijk betrekking op een “Value Recognition Index (VRI)”, berekend op basis van de marktkapitalisatie (MC) van de overnemer en de betaalde prijs (TP) voor de doelonderneming (nettovermogenswaarde). De index wordt als volgt berekend:

VRI (%) = [(MC2/(MC1+TP))-1]*100

Waarbij MC1 = Marktkapitalisatie de dag voor het gerucht of de aankondiging

TP = Totale transactie prijs

MC2 = Marktkapitalisatie een week na de effectieve overname datum

Onder overigens gelijke omstandigheden, een VRI hoger dan 0 betekent dat de transactiewaarde, zoals door de investeerders erkend, hoger ligt dan de effectief betaalde prijs. In de ogen van de investeerders, de acquisitie genereert (of zal genereren) een meerwaarde. Integendeel, een negatieve VRI vertaalt een verwachting van waarde destructie.

De gegevens worden verzameld via Orbis, een informatietool ontwikkeld door Bureau van Dijk (een bedrijf van Moody’s) en geanalyseerd door Global PMI Partners.

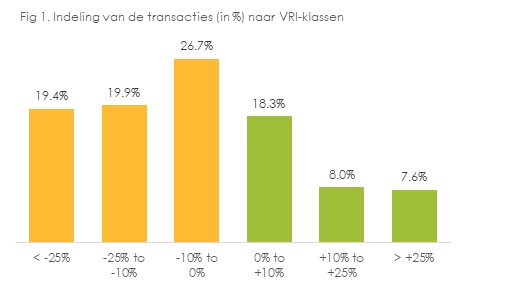

Uit de resterende dataset van 7.059 acquisities bleek dat slechts in één op de drie gevallen de door de overnemer betaalde prijs was terug te vinden in een verhoging van de waarde van het aandeel (een positieve VRI). Erger nog, in 39% van de transacties daalde de marktkapitalisatie met meer dan 10% tussen het gerucht of de aankondiging en de effectieve overname datum (fig. 1).

Bron: Orbis (Bureau van Dijk) en Global PMI Partners, © GPMIP 2018

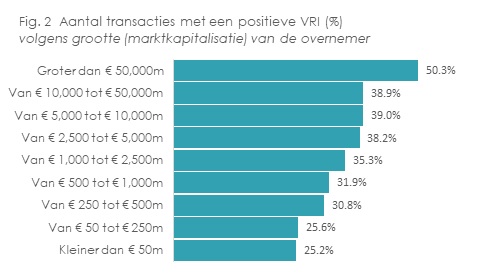

Grote organisaties worden geacht beter in staat te zijn winstkansen te realiseren dan kleinere. De grootste bedrijven slagen erin om de waarde met 50% te verhogen.

De cijfers bevestigen de conclusies van de literatuur. Achter dit algemene patroon verbergen zich echter verschillende realiteiten.

Uitsplitsing naargelang de grootte van de overnemer

Bron: Orbis (Bureau van Dijk) en Global PMI Partners, © GPMIP 2018

Er bestaat een positieve correlatie tussen de VRI en de grootte van de koper. Fig. 2 laat zien dat hoe groter de overnemende partij is, hoe waarschijnlijker het is dat de belegger in een succesvol resultaat gelooft. Sterker nog, grote organisaties worden geacht beter in staat te zijn de verwachte meerwaarde te realiseren. Ze zullen waarschijnlijk eerder de nodige middelen toewijzen om de integratie en synergieën te beheren, ze kunnen hun teams effectiever stimuleren of misschien zijn ze beter in puur projectbeheer. Naarmate ze groter worden, kunnen ze meer profiteren van schaalvoordelen, zowel aan de aankoop als aan de verkoop zijde.

Wanneer strategie loont:

Toen Jack Link in 2014 de Bifi- en Peperami-merken van Unilever verwierf, was er een duidelijke strategische grondgedachte, namelijk het vestigen van een basis voor een uitbreiding naar de EMEA regio. Het bedrijf verwierf een bestaande infrastructuur en investeerde vervolgens zwaar in interne en externe middelen om de transactie tot een succes te maken, niet alleen om de Unilever-worsthapjes te verkopen, maar ook om hun eigen Beef Jerky snacks.

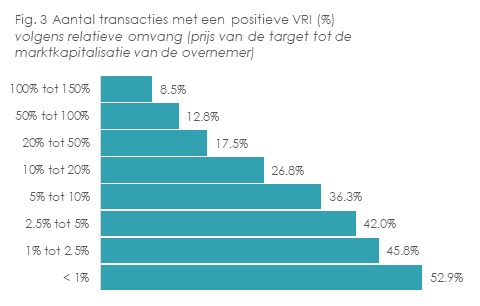

Uitsplitsing naar relatieve dealgrootte

Er is een nog sterkere correlatie tussen de relatieve transactiegrootte – d.w.z. de dealprijs tot de overnemer’s marktkapitalisatie – en de erkenning van de dealwaarde door de beleggers (fig. 3). Hoe groter de kloof tussen de waarde van target en overnemer, hoe groter de kans dat de dealprijs ook effectief wordt verwerkt in de waardering van de overnemer. Relatief kleinere targets zijn inderdaad gemakkelijker te verteren, waardoor de activiteiten van de overnemende partij minimaal worden verstoord. Een te groot doelwit daarentegen, en beleggers kunnen argwaan krijgen over het vermogen van de overnemer om waarde te genereren.

Bron: Orbis (Bureau van Dijk) en Global PMI Partners, © GPMIP 2018

Wanneer je ogen groter zijn dan je buik:

Het vermogen om een transactie met succes te verwerken is afhankelijk van verschillende factoren zoals: duidelijkheid van strategie, voldoende middelen, incentives, focus op cultuur en pure vaardigheid. We hebben deals zien falen vanwege een gebrek aan een of al deze factoren. Hoe groter het doelwit, des te relevanter het is om op alle fronten voorbereid te zijn. Een bijzonder voorbeeld is het geval van een grote Franse uitgever die zijn rivaal van gelijke omvang opkocht. Om de biedingsoorlog te winnen, moesten ze hun bankiers overtuigen om meer financiering te verstrekken. Op basis van de beoogde synergiën waren de banken uiteindelijk bereid dit te doen. Echter het management besliste nadien om de integratie van de twee bedrijven uit te stellen naar een latere datum. Gevolg, de financiële synergiën werden niet gerealiseerd en het bedrijf kon de bankconvenanten niet nakomen. Een externe investeerder moest te hulp schieten om het bedrijf te redden.

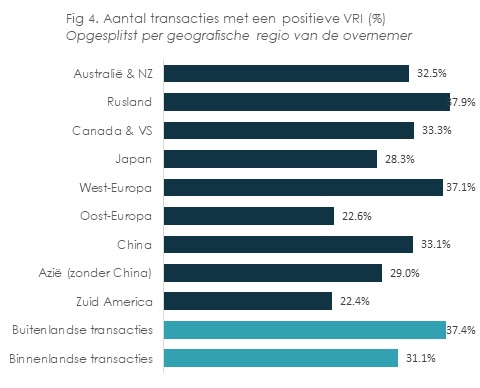

De meeste kopers (70%) blijven gefocust op hun binnenlandse markten als het gaat om fusies en overnames. Dit cijfer daalt tot 52% voor de grotere overnemers (diegene met een marktkapitalisatie van meer dan € 10 miljard). In het algemeen geldt wel dat hoe groter de overnemer, hoe groter de kans dat hij zich op buitenlandse markten zal oriënteren. Het lijkt er echter op dat de thuismarkt, zelfs voor grote bedrijven, nog steeds een bevoorrecht jachtgebied is. Juridische en culturele contexten worden beter begrepen en nabijheid kan ook een rol spelen. Paradoxaal genoeg lijken beleggers meer geneigd om de waarde van grensoverschrijdende deals te erkennen (fig. 4). Oorzaken hiervoor zijn te vinden in de grotere diversificatie die deze deals bieden, maar ook in het feit dat grotere organisaties meer betrokken zijn, dan kleinere, in dergelijke deals. De omvang van de activiteiten van de overnemer heeft ook invloed op de erkenning van de dealwaarde (fig. 2).

Uitsplitsing per regio

Zijn er regionale verschillen? We hebben geconstateerd dat deals die worden afgesloten door overnemers in westerse landen beter worden beoordeeld dan deze die worden gesloten door bedrijven uit opkomende markten, waarbij Rusland en China uitzonderingen vormen. Dit kan deels te verklaren zijn door een grotere track record en de aanwezigheid van meer ervaren deal professionals in het Westen.

Bron: Orbis (Bureau van Dijk) en Global PMI Partners, © GPMIP 2018

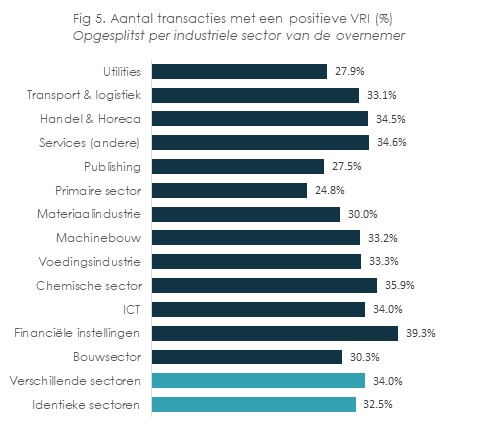

Uitsplitsing per industrie

Verticale of horizontale integraties zijn de drijfveren van een M&A strategie. Het feit of een deal al dan niet tussen partijen uit dezelfde sector wordt afgesloten, heeft geen significante invloed op de marktkapitalisatie na de transactie (fig. 5). Op een gedetailleerder niveau varieert de indicator met een vrij kleine marge, met nochtans een paar uitzonderingen: financiële instellingen (hogere mate van waarde erkenning) en primaire industrieën (een lagere erkenning).

Bron: Orbis (Bureau van Dijk) en Global PMI Partners, © GPMIP 2018

Uit onze analyse blijkt tevens dat externe groeiprojecten doorgaans op veel minder erkenning van investeerders kunnen rekenen. Er kunnen hiervoor verschillende redenen worden aangevoerd die zowel van subjectieve als van objectieve aard zijn.

De waardering van een bedrijf is een weerspiegeling van de collectieve en subjectieve mening van beleggers. Op dezelfde manier kan het niet erkennen van de waarde van een acquisitie door investeerders worden beïnvloed door verschillende kwalitatieve factoren zoals: verkeerde informatie, een gebrek aan vertrouwen in het vermogen van het management om de beloofde synergiën te realiseren, een gebrek aan begrip van de ratio’s van de deal, ontoereikende communicatie, of gewoonweg het niet onderschrijven van het bedrijfsproject. Dit gaat in feite om al de factoren die de perceptie van de investeerders zullen beïnvloeden en definiëren. Onze ervaring met transactie-integraties heeft ons geleerd dat deze elementen, hoewel ze niet te kwantificeren zijn, verre van verwaarloosbaar zijn. Dit betekent echter niet noodzakelijk dat de perceptie van de belegger is losgekoppeld van de realiteit.

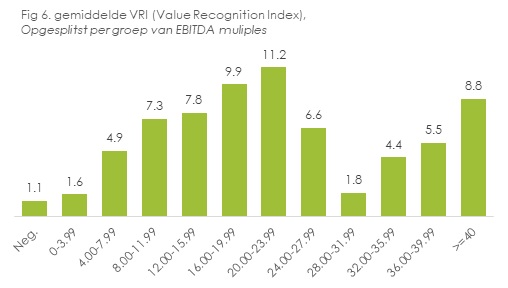

Uitsplitsing per EBITDA multiple

De prijs die voor een overname wordt betaald, is misschien net te hoog, volgens de marktstandaarden of op basis van prestaties uit het verleden. Bestaat er een relatie tussen prijsherkenning door beleggers (VRI) en een prijsindicator zoals een multiplicator? De analyse (fig. 6) biedt geen uitsluitsel voor de ene veronderstelling of de andere. Meerdere factoren spelen hier een rol en er is geen eenduidige interpretatie.

Bron: Orbis (Bureau van Dijk) en Global PMI Partners, © GPMIP 2018

Aan de ene kant worden hogere veelvouden tot op zekere hoogte beloond met een meerwaarde van de marktkapitalisatie.

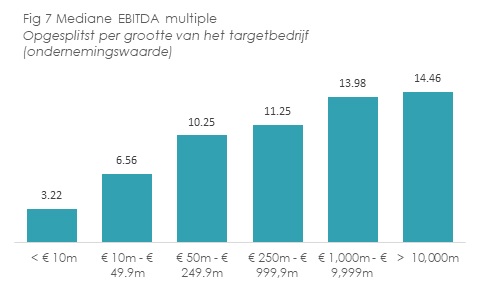

De logica hierachter is dat, statistisch gezien, grotere overnemers ook grotere bedrijven kopen. En er bestaat een positieve en lineaire relatie tussen de grootte van de target en de betaalde multiple (figuur 7). De overnemende partij is immers geneigd meer te betalen voor een groter doelwit, dat zogenaamd een betere structuur heeft, beter functioneert en daarom minder risicovol is. Dit wordt de premie genoemd. Bedrijven die een dergelijk doelwit kopen, zijn over het algemeen ook groter en dus beter in staat om waarde creatie via fusies en overnames te realiseren, zoals eerder is geconcludeerd. In een dergelijke context is het begrijpelijk dat beleggers een hoge prijs erkennen en wordt doorberekend in de aandelenkoers van de overnemers.

Bron: Orbis (Bureau van Dijk) en Global PMI Partners, © GPMIP 2018

Aan de andere kant kan dit worden tegengewerkt door beleggers die de overnemer bestraffen omdat ze teveel geld uitgeven aan het verwerven van een target, zeker als de voorwaarden hierboven beschreven niet meer van toepassing zijn. Dit is ook het geval wanneer de relatieve omvang van een acquisitie te hoog is ten opzicht van de grootte van de overnemer.

Theoretisch gezien wordt de intrinsieke waarde van een bedrijf voornamelijk bepaald door toekomstige prestaties, waaraan dan de voordelen van de verwachte synergiën moeten worden toegevoegd. In het volgende artikel in onze serie zal verder worden ingegaan in welke mate de financiële indicatoren van zowel de overnemer als de doelonderneming mogelijkerwijs verbeteren, of niet.

Conclusie

Onze studie bevestigt de bevindingen van de meeste andere studies:

De evolutie van de marktkapitalisatie van beursgenoteerde ondernemingen na een overname wijst doorgaans op een vernietiging van aandeelhouderswaarde.

Verschillen per regio, per industrie, naar relatieve dealgrootte of naar de grootte van de overnemer zijn niet noemenswaardig.

De modus operandi van beursgenoteerde bedrijven tot een meer acuut niveau van de potentiële principaal-agent problematiek leidt, waarbij de drijfveer van het topmanagement het voordeel van de aandeelhouder kan overtroeven.

Aandeelhouders die zich hiervan bewust zijn, stemmen met hun portemonnee en verkopen de aandelen, waardoor de koers van het aandeel omlaag gaat. In de volgende studies zullen deze subjectieve elementen gedeeltelijk worden geneutraliseerd door analyse van niet-beursgenoteerde bedrijven, met minder of onbestaande principaal-agent conflicten.

De vraag die we de volgende keer stellen is

Een volgend artikel in onze studie zal dieper ingaan op niet-beursgenoteerde bedrijven, waar de eigendomsstructuur eenvoudiger is en bijgevolg minder onderhevig aan de principaal-agent problematiek.

Die analyse zal ons in staat stellen om de vragen te beantwoorden: is er geen significante impliciete bias in de resultaten bij beursgenoteerde bedrijven? Wat is de impact op de aandeelhouderswaarde over een langere periode?