Heurs et Malheurs de la Croisance Externe : Le Prix du Meilleur Espoir

L’évolution des performances financières des cibles et acquéreurs, avant et après l’acquisition

GPMIP Benelux Associate Partner, Fabrice Lobet and Partner, Christophe Van Gampelaere

Communiqué de presse (traduit de l’anglais):

« Nous avons le Plaisir d’annoncer la récente acquisition de X XX. La plateforme technologique de cette entreprise de pointe s’intègre parfaitement à notre cœur de métier et nous offrira de multiples opportunités de croissance au sein des marchés que nous desservons actuellement. De plus, la combinaison des deux entités nous permettra de réaliser des économies substantielles via le levier opérationnel. Nous avons la conviction que cette acquisition représente une utilisation saine et stratégique de notre capital. »

Ce type d’annonce est monnaie courante. Une entreprise y motive une acquisition par de solides bases économico-stratégiques, devant déboucher sur une création de valeur substantielle.

Paradoxalement, une première étude, publiée en février dernier, a mis en évidence la destruction de valeur qu’engendraient la plupart des opérations M&A, dans le cadre de sociétés cotées en bourse. Plus précisément, les investisseurs ne reconnaissent généralement pas – c’est-à-dire dans 70 pourcents des cas – les vertus d’une acquisition et ce, au travers de l’évolution du cours de l’action de la société acquéreuse. Ceci dit, il se pourrait que les investisseurs brillent par un excès de prudence (tranchant naturellement avec le positivisme affiché du management).

Le paradoxe pourrait s’expliquer par quelque divergence de vue des uns et des autres ou par une information décisive à laquelle les investisseurs n’auraient pas accès. Il se pourrait aussi que les actions du management soient incomprises ou pire,

Indépendamment de ces conjectures, une question se pose dès lors : qui a raison ? Ou posé autrement, les performances financières réalisées par les acquéreurs et les cibles sont-elles à la hauteur des promesses du management ?

Afin de répondre à cette question, nous avons analyses plusieurs milliers de transactions (prises de participation majoritaires dans des entreprises européennes privées). Nous avons filtré les entreprises pour lesquelles des données financières étaient disponibles au cours des trois années qui ont précédés et suivi l’année de la clôture de la transaction. La méthodologie est détaillée à la fin du présent article. Mais allons directement à l’essentiel.

CHERIE, J’AI RETRECI LA CIBLE

Sur base des multiples payés, nous observons d’entrée de jeu que la valeur d’entreprise moyenne des cibles diminue de 16% au cours des trois années qui suivent une transaction. Un premier chiffre qui tendrait à démontrer que la prudence des investisseurs n’est pas totalement infondée. Mais dans ce cas, comment expliquer un tel écart entre les attentes de l’acquéreur – en fait, celle du management – et la réalité post-acquistion ?

La réponse à cette question tient de multiples dimensions. Nous nous en tiendrons dans la présente aux aspects purement financiers.

Une acquisition est une course de fond, pas un sprint

Dans la pratique, nous observons que les acquéreurs ont plutôt tendance à concentrer leurs efforts financiers et humains sur les phases précédant la signature d’un deal (closing). L’approche de cibles, l’analyse de projets, la due diligence, les négociations drainent généralement de gros moyens. Ce qui se passe une fois la transaction signée est alors perçue comme une continuation naturelle et automatique de l’effort fourni, requérant dans le meilleur des cas une bonne aptitude à la gestion de projet. Les choses ne sont pourtant pas aussi simples. Nous notons dans notre pratique que les acquéreurs heureux sont ceux qui ont pris en compte les multiples aspects de l’après-deal.

Une explosion qui fait pshitt

Début 2011, le leader mondial de l’explosif, l’australien Orica Ltd., fait l’acquisition de Titanobel, le numéro un sur le marché belge. Les attentes avancées par l’acquéreur ne souffrent alors d’aucune faille :

- Réaliser des économies de coût grâce aux synergies (évidentes) et à une plus grande centralisation de services internes

- Augmenter les ventes grâce en capitalisant sur ce cheval de Troie idéalement situé en Europe, un continent sur lequel l’acquéreur est encore trop peu présent et

- Cerise sur le gâteau, attaquer, à partir de la base belge, les pays d’Afrique francophones (où de nombreuses sociétés minières sont actives)

Bien que de taille différente, les performances financières de l’acquéreur et de la cible étaient relativement comparables : bon an mal an, 2% de croissance annuelle du chiffre d’affaire et une marge opérationnelle de 13% à 15% (marge EBITDA de 19%).

Orica Ltd. a payé un prix raisonnable (5,6 fois l’EBITDA) et les investisseurs ont reconnu l’intérêt de l’acquisition au travers d’une appréciation significative du cours de l’action. Peu de temps après que le deal fût signé, Titanobel est rebaptisé Orica Belgium et un nouveau chapitre de l’histoire de l’entreprise peut s’ouvrir.

Sauf que, cinq ans plus tard …

En octobre 2016, la presse annonce la restructuration d’Orica Belgium : un tiers du personnel est licencié. La situation de l’entreprise s’est fortement dégradée. La marge EBITDA a chuté de 11%. En conséquence, une partie de la production est relocalisée au Portugal.

D’un point de vue purement financier, la valeur de la filiale est divisée par deux en moins de quatre ans, la maigre croissance des ventes ayant à peine compensé la hausse des coûts. Qu’a-t-il pu se passer pour en arriver là ? En fait, rien, justement. Quelques « quicks wins » réalisés dans le domaine des coûts et des investissement ont fini par réduire la capacité à produire de la valeur.

Deux dimensions de la performance financière

En plus des aspects stratégiques, l’activité M&A repose sur deux moteurs essentiels : la performance commerciale (la croissance des ventes) et l’efficience opérationnelle, voire financière (la maîtrise des coûts et la profitabilité).

Laisser croître ou laisser croire

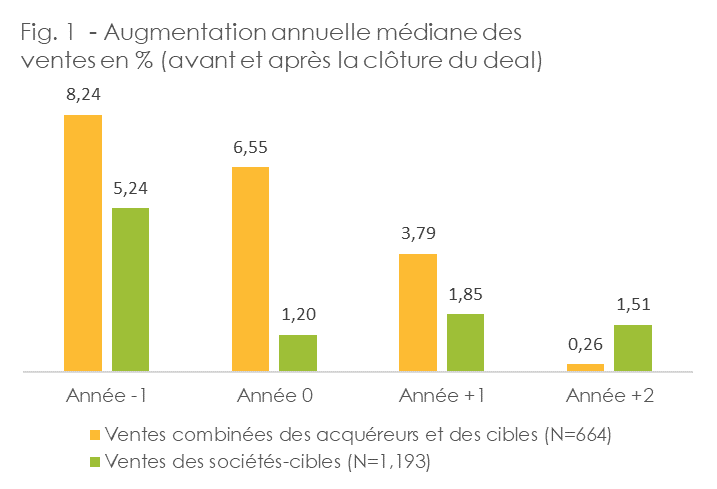

Les fusions et acquisitions sont souvent motivées par un accès à de nouveaux marchés, produits ou technologies (plus rarement par l’extinction d’une menace concurrentielle). Logiquement, ce type d’opérations devrait déboucher sur une augmentation des ventes, du moins à moyen terme. Et c’est exactement l’inverse que démontre l’analyse à grande échelle des résultats des entités impliquées dans un deal (cfr. Figure 1).

Source: Zephyr

La croissance moyenne du chiffre d’affaires des cibles montre une tendance générale à la décélération suite à une acquisition. Une tendance amplifiée lorsque la cible est intégrée au sein de la structure de l’acquéreur : croissance des revenus des deux entités de 6,9% au cours des trois années précédant le deal et de 2,4% pour les trois années qui le suivent.

Une entreprise-cible intégrée par l’acquéreur – et en particulier celle dont la taille est relativement importante – présente en moyenne de moins bonnes performances suite à l’acquisition.

Nous notons en passant que les acquéreurs les plus performants s’intéressent plutôt à des cibles également performantes. Mais ici également, lorsque les deux entités sont intégrées, le niveau de performance n’est la plupart du temps pas maintenu.

En résumé, la grande majorité des acquisitions a un impact plutôt négatif sur les ventes.

L’art de préserver les profits

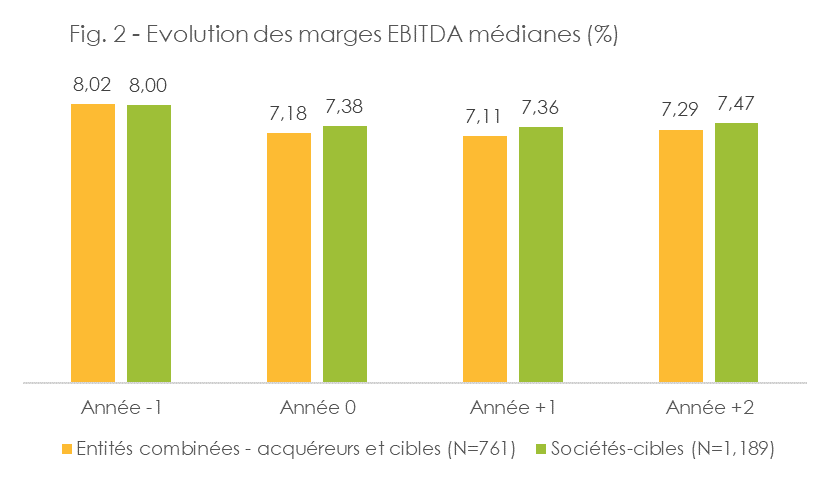

Les objectifs stratégiques d’une acquisition devraient se traduire par une amélioration significative de la situation financière des entités combinées : l’augmentation des ventes (même modeste, comme signalé plus haut) combinées à des économies de coûts, devrait résulter en une augmentation des marges. Telle est la promesse.

A nouveau, la logique financière ne résiste pas à la dure réalité des chiffres. Les résultats de notre étude indiquent une légère contraction des marges EBITDA tant pour les cibles restées autonomes que les entités combinées (cfr. Figure 2).

Source: Zephyr

Archives

En décembre 2011 le leader européen de l’appareillage médical Mediq annonce l’acquisition d’un acteur allemand offrant une gamme de produit complémentaire (Assist) pour un montant de € 95 millions. Le management explique dans son communiqué que l’opération donnera lieu à des économies d’échelle s’élevant à € 2 à 3 millions. La marge opérationnelle de la société-cible aurait par conséquent augmenté de 3,5% à 5%. Selon les premiers comptes annuels publiés après la clôture du deal, s’est produit exactement l’inverse : la marge est passée de 14% à 8%.

Si les coûts opérationnels ont effectivement diminué de € 2 millions en 2012, l’acquéreur n’a pas été en mesure de maintenir le niveau des ventes de la cible. Dans les années qui suivirent, la situation s’est aggravée. Les coûts fixes n’ont pas été ajustés au déclin des ventes.

Mediq a été délistée en février 2013 et le CEO a démissionné quelques mois plus tard.

Il y a marge … et marge

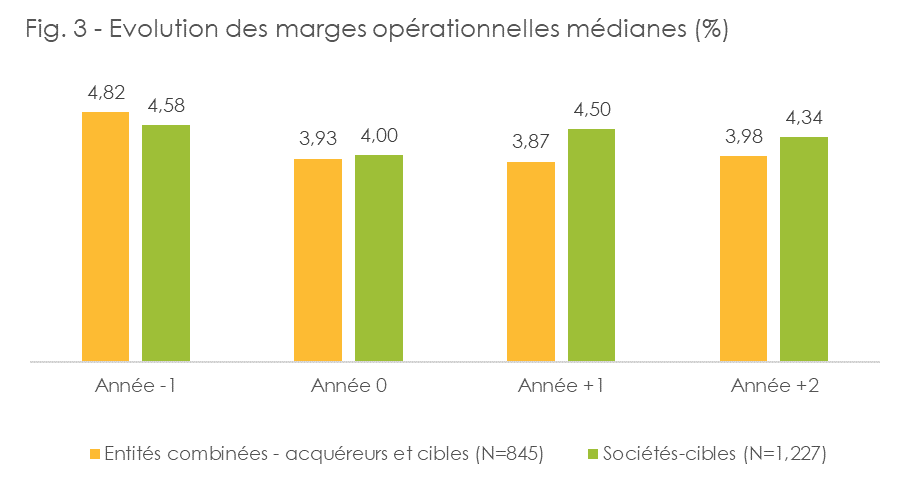

L’EBITDA est un indicateur populaire dans les milieux financiers. Il ne reflète cependant pas toujours la réalité économique d’une entreprise. Deux entreprises identiques peuvent par exemple montrer des niveaux d’EBITDA très différents en fonction de la manière dont les actifs immobilisés sont financés (leasing, investissement, renting, etc). Il se peut donc que cet indicateur ne capte pas totalement les synergies réalisées lors d’une opération M&A. En complément, nous avons donc analysé l’évolution de la marge opérationnelle, après amortissement (EBIT margin).

Au vu de la Figure 3., l’évolution de cet indicateur semble confirmer les conclusions émises pour la marge EBITDA, certaines différences étant toutefois légèrement plus prononcées.

Source: Zephyr

Dans l’ensemble, les marges réalisées par les entreprises impliquées dans une acquisition, qu’elles soient combinées (acquéreur et cible) ou non (cible ‘stand-alone’) ne connaissent pas d’amélioration dans les années qui suivent le deal.

Comparée à leur niveau d’avant transaction (Année-1), les marges opérationnelles des sociétés cibles ont connu une progression dans 40% des cas, mais quasi toujours relativement modeste. Seule une entreprise sur trois a vu ses marges croître de façon significative.

Nous notons également une différence quant à la taille des cibles : les marges se réduisent dans 80% des cas pour les cibles dont le chiffre d’affaires est inférieur à € 50 millions alors que cela ne concerne plus que 50% des celles dont les revenus excèdent € 250 millions.

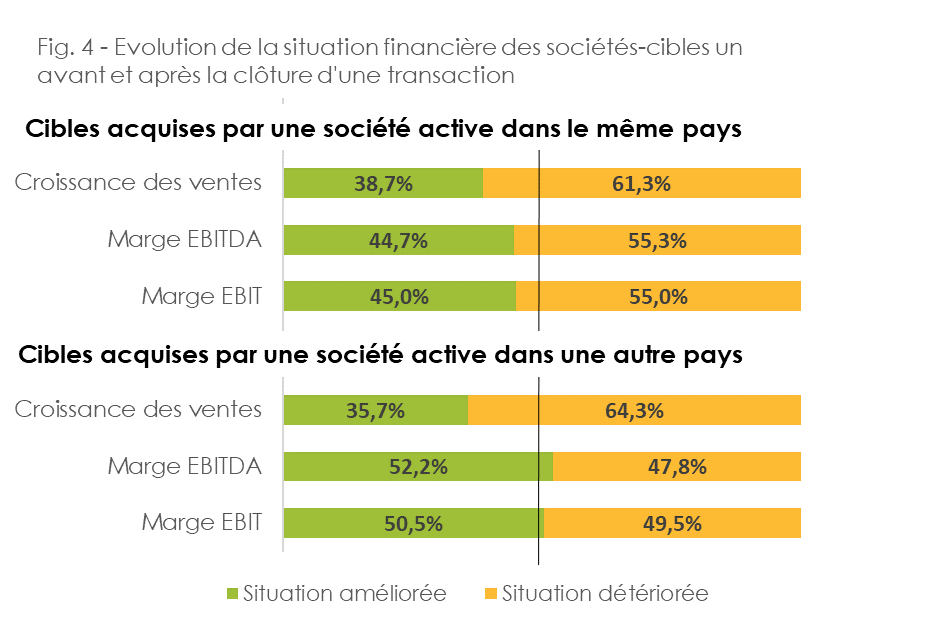

Enfin, les chiffres indiquent une meilleure performance pour les opérations tranfrontalières (cfr. Figure 4.).

Source: Zephyr

En fin de compte, tout ne s’est pas exactement passé comme prévu …

Les faits sont là : bien que les acquisitions aient pour objectifs l’amélioration de la situation financière des entités concernées, les promesses sont rarement tenues. Dans l’ensemble, seule une opération sur dix a permis d’améliorer significativement les performances des entités concernées dans les trois années qui ont suivi la clôture. Nous entendons par là une augmentation des marges d’au moins 10%.

Note relative données prises en compte dans l’étude

Nous avons sélectionné les entreprises et les transactions selon les critères suivants :

– transactions annoncées et clôturées entre le 1/1/2011 et le 31/12/2013

– au moins 50% des parts du capital ont été acquises

– les sociétés-cibles sont établies en Europe (siège social)

– les sociétés-cibles ont généré un chiffre d’affaires de € 1 million à € 1 milliard au cours du dernier exercice complet avant la clôture du deal

– les sociétés-cibles actives dans les secteurs financiers et des assurances ont été exclues de même que les holdings

– les états financiers des sociétés-cibles et/ou des acquéreurs sont disponibles sur au moins une période de 7 ans (3 années avant la transaction, l’année de la transaction et 3 années près la transaction)

Note: L’Année 0 correspond à celle au cours de laquelle la transaction a été clôturée. L’année précédant le deal (Année -1) est généralement utilisée comme année de référence pour le calcul des indices de performance.

Afin de neutraliser les biais, nous avons appliqué deux filtres supplémentaires à la sélection :

(1) les sociétés ayant procédé à plus d’une acquisition pendant la période envisage ont été écartées afin de gommer l’effet d’expérience et

(2) Le sociétés-cibles qui sont restées actives après la transaction, à savoir, dont les ventes n’ont pas baissé de plus de 20% en Année +3 sont reprises comme stand-alone, les autres ont été considérées comme intégrées à l’acquéreur.

Des 10.465 transactions initialement identifiées, 1.273 sont considérées comme « intégrées » et 1.742 comme « stand-alone ».

A propos de Global PMI Partners

GPMIP est un cabinet spécialisé dans l’intégration pos-acquisition (PMI). Notre équipe d’experts internationaux assistent les entreprises de tout type dans la création – ou la sécurisation – de valeur dans le cadre de leur croissance externe. Nous intervenons sur des matières complexes tout en tenant compte des ressources déjà commises. Nous attachons également une grande importance au transfert de connaissance et à l’augmentation des capacités chez chacun de nos clients.